Согласно унифицированной анатомо-терапевтической и химической классификации лекарственных средств — классификационной системе АТС (Anatomical Therapeutic Chemical classification system) — антагонисты АТ1-рецепторов ангиотензина II, или сартаны, относятся к группам С09С «Простые препараты антагонистов ангиотензина II» и С09D «Комбинированные препараты ингибиторов ангиотензина II» (С — «Средства, влияющие на сердечно-сосудистую систему»; С09 — «Средства, действующие на ренин-ангиотензиновую систему»).

На розничном фармрынке Украины представлены 7 простых препаратов: лозартан [losartan, losartanum], эпрозартан [eprosartan, eprosartanum], вальзартан [valsartan, valsartanum], ирбесартан [irbesartan, irbesartanum], кандесартан [candesartan, candesartanum], тельмизартан [telmisartan, telmisartanum]; отсутствуют тазозартан [tasosartan, tasosartanum] и ольмезартан медоксомил (olmesartan medoxomil) [olmesartan, olmesartanum]. Кроме этого, на отечественном розничном фармрынке представлены 4 комбинированных препарата: лозартан, вальзартан, кандесартан и тельмизартан в комбинации с диуретиками. Основные классификационные характеристики сартанов приведены в табл. 1.

| INN | Код АТС | DDD1 | Способ применения |

|---|---|---|---|

| C09C «Простые препараты антагонистов ангиотензина II» | |||

| Лозартан | C09С A01 | 50 мг | O2 |

| Эпрозартан | C09С A02 | 0,6 г | O |

| Вальзартан | C09С A03 | 80 мг | O |

| Ирбесартан | C09С A04 | 0,15 г | O |

| Кандесартан | C09С A06 | 8 мг | O |

| Тельмизартан | C09С A07 | 40 мг | O |

| C09D «Комбинированные препараты ингибиторов ангиотензина II» | |||

| Лозартан и диуретики | C09D A01 | 1 табл.3 | O |

| Вальзартан и диуретики | C09D A03 | 1 табл. | O |

| Кандесартан и диуретики | C09D A06 | 1 табл. | O |

| Тельмизартан и диуретики | C09D A07 | 1 табл. | O |

1DDD (defined daily dose/DDD) — установленная суточная доза — средняя поддерживающая доза ЛС, применяемого по его основному показанию у взрослых (ВОЗ, 2007). Сведения о величинах DDD можно получить на сайте Сотрудничающего центра ВОЗ по методологии статистики лекарственных средств (WHO Collaborating Centre for Drug Statistics Methodology, http://www.whocc.no/atcddd).

2О (oral) — внутрь

3Учитывая, что для комбинированных препаратов сартана DDD не определена, для проведения анализа использована 1 UD (unit dose), рекомендованная ВОЗ в таких случаях.

Группа сартанов на отечественном фармрынке является одной из наиболее быстро развивающихся. Причем если с начала текущего года отмечают сравнительно небольшие приросты объемов продаж лекарственных средств (ЛС) в денежном выражении и убыль таковых в натуральном, увеличение объемов продаж более дорогостоящих препаратов, смещение акцента в сторону зарубежных препаратов, то в сегменте сартанов царят особенные тенденции.

Объем продаж сартанов увеличивается не по дням, а по часам (рис. 1), причем в натуральном выражении так же быстро, как и в денежном, что свидетельствует о незначительных изменениях средневзвешенной стоимости 1 упаковки таких препаратов. Наиболее заметные изменения на рынке сартанов произошли во второй половине 2006 г., как раз в то время, когда темпы прироста объемов всего рынка ЛС замедлились и эта группа препаратов продемонстрировала готовность быть на высоте. Уже с февраля 2007 г. продажи сартанов ежемесячно составляют более 1 млн грн. в ценах конечного потребителя.

По итогам первых 4 мес 2007 г. объем продаж сартанов из аптек составил 4,8 млн грн. в денежном выражении, что на 131,0% больше, чем в аналогичный период прошлого года (рис. 2). В натуральном выражении объем реализации этих препаратов составил 166,6 тыс. упаковок, увеличившись по сравнению с первыми 4 мес 2006 г. на 118,2% (рис. 3). Отметим также, что средневзвешенная стоимость 1 упаковки сартанов в исследуемый период составила 28,7 грн., что на 5,8% больше, чем в аналогичный прошлого года.

Важно, что на отечественном розничном фармрынке этот сегмент полностью занят зарубежными производителями. Максимальную долю в общем объеме реализации сартанов за первые 4 мес 2007 г. составили препараты индийского производства — 31,7% в денежном и 51,3% в натуральном выражении, причем по сравнению с 2006 г. их доля существенно умень- шилась — на 22 и 38% соответственно. Нужно отметить, что в абсолютных значениях объем продаж сартанов индийского производства увеличился, однако темпы его прироста были значительно ниже, чем в целом по группе сартанов.

Нужно отметить, что сегодня на розничном фармрынке представлены сартаны, производимые в 8 странах. При этом пять из них (за исключением Индии, Нидерландов и Швейцарии) в Украине представляют по 1 торговой марке таких препаратов. Таким образом, сартаны — достаточно узкий сегмент. Здесь, несмотря на относительно большое количество препаратов, львиную долю общего объема продаж обеспечивает небольшое количество брэндов. Причем зачастую под одним брэндом объединены и простые, и комбинированные препараты.

Примечательно, что группы и простых сартанов, и комбинированных на данном этапе развиваются очень быстро. Тем не менее необходимо отметить, что объем продаж группы препаратов С09С по итогам первых 4 мес 2007 г. увеличился по сравнению с аналогичным периодом прошлого года практически в 2 раза, а C09D — немногим менее чем в 3,5 (табл. 2). Причем на протяжении 3 последних лет группа комбинированных сартанов демонстрирует более высокие темпы роста, в отличие от группы простых препаратов. В результате доля комбинированных препаратов (группы C09D) в общем объеме продаж сартанов и в денежном, и в натуральном выражении постепенно увеличивается. По состоянию на январь–апрель 2007 г. практически треть общего объема потребления сартанов в денежном выражении и более четверти в натуральном составили комбинированные препараты.

| Январь—апрель | Объем продаж, тыс. упаковок | Доля в общем объеме продаж сартанов, % | ∆, % |

|---|---|---|---|

| C09C «Простые препараты антагонистов ангиотензина II» | |||

| 2005 г. | 23,9 | 84,8 | — |

| 2006 г. | 55,3 | 72,4 | 131,1 |

| 2007 г. | 118,7 | 71,2 | 114,7 |

| C09D «Комбинированные препараты ингибиторов ангиотензина II» | |||

| 2005 г. | 4,3 | 15,2 | – |

| 2006 г. | 21,1 | 27,6 | 390,7 |

| 2007 г. | 47,9 | 28,8 | 127,4 |

| Всего | |||

| 2005 г. | 28,2 | – | – |

| 2006 г. | 76,4 | – | 170,6 |

| 2007 г. | 166,6 | – | 118,2 |

Превалирование прироста объемов продаж простых препаратов в натуральном выражении над таковым в денежном в свою очередь указывает на снижение средневзвешенной стоимости 1 упаковки препаратов этой группы в исследуемый период: по сравнению с первыми 4 мес 2006 г. она снизилась на 2 грн. и составила 26,5 грн. (рис. 4). В случае с комбинированными препаратами отмечена обратная тенденция: здесь средневзвешенная стоимость 1 упаковки препаратов, напротив, повысилась (с 23,4 до 34,3 грн.). Очевидно, что такие изменения в значительной степени обусловлены изменениями структуры потребления сартанов.

По итогам первых 4 мес 2007 г. максимальный объем продаж сартанов из аптек в натуральном выражении был зафиксирован относительно простых препаратов кандесартана — 60,3 тыс. упаковок, что составило 36,2% общего объема продаж сартанов в упаковках (табл. 3). Вторыми по объемам продаж в натуральном выражении стали простые препараты лозартана, доля которых составла 30,0%, а третьими — его комбинации (21,5%).

| № п/п | АТС-код | Наименование АТС-группы | Объем продаж в январе–апреле, тыс. упаковок | Объем продаж в январе–апреле, тыс. DDD | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2005 г. | 2006 г. | Δ, % | 2007 г. | Δ, % | 2005 г. | 2006 г. | Δ, % | 2007 г. | Δ, % | |||

| 1 | C09C A06 | Кандесартан | 19,0 | 35,2 | 85,2 | 60,3 | 71,1 | 192,4 | 393,6 | 104,5 | 593,6 | 50,8 |

| 2 | C09C A01 | Лозартан | 2,5 | 14,6 | 479,4 | 50,1 | 242,9 | 52,3 | 182,8 | 249,7 | 1079,9 | 490,6 |

| 3 | C09D A01 | Лозартан и диуретики | 3,8 | 11,1 | 192,8 | 35,9 | 223,7 | 26,6 | 88,5 | 233,4 | 1040,7 | 1075,4 |

| 4 | C09D A06 | Кандесартан и диуретики | 0,2 | 9,2 | 5947,6 | 10,9 | 19,0 | 1,5 | 91,7 | 5947,6 | 109,1 | 19,0 |

| 5 | C09C A02 | Эпрозартан | 0,1 | 1,3 | 847,8 | 4,1 | 203,7 | 2,0 | 18,8 | 847,8 | 57,2 | 203,7 |

| 6 | C09C A04 | Ирбесартан | 1,1 | 2,6 | 150,6 | 2,4 | -9,5 | 24,9 | 60,7 | 143,5 | 51,7 | -14,8 |

| 7 | C09C A07 | Тельмизартан | 0,8 | 1,1 | 36,0 | 1,5 | 33,1 | 47,2 | 64,1 | 36,0 | 85,3 | 33,1 |

| 8 | C09D A07 | Тельмизартан и диуретики | 0,4 | 0,7 | 92,9 | 1,0 | 43,6 | 10,0 | 19,2 | 92,9 | 27,6 | 43,6 |

| 9 | C09C A03 | Вальзартан | 0,3 | 0,3 | -5,6 | 0,4 | 9,6 | 4,8 | 4,5 | -5,6 | 5,0 | 9,6 |

| 10 | C09D A03 | Вальзартан и диуретики | – | 0,1 | – | 0,1 | 1,3 | – | 1,8 | – | 1,8 | 1,3 |

| Всего | 28,2 | 76,4 | 170,6 | 166,6 | 118,2 | 361,6 | 925,9 | 156,0 | 3052,0 | 229,6 | ||

В январе–апреле 2007 г. по сравнению с аналогичным периодом 2006 г. наиболее высокий прирост объемов реализации как в денежном и натуральном выражении, так и в DDD продемонстрировали простые и комбинированные препараты лозартана. Однако лидером рейтинга групп АТС-классификации по объемам реализации сартанов в натуральном выражении, как и в январе–апреле предыдущих 2 лет, стала группа препаратов C09C A06 «Кандесартан».

Учитывая величину прироста объемов потребления простых и комбинированных препаратов лозартана, необходимо отметить, что именно эти 2 группы в исследуемый период стали двигателем развития всего сегмента сартанов. Не исключено, что одной из наиболее весомых причин таких изменений является тот факт, что только в группах простых и комбинированных препаратов лозартана существует конкуренция на уровне брэндов, в то время как во всех остальных группах представлено только по 1 брэнду ЛС. Впрочем, нужно отметить, что достаточно высокий прирост объемов потребления в исследуемый период по сравнению с аналогичным прошлого года продемонстрировали препараты 6 групп из 10 исследуемых групп сартанов в разрезе АТС-классификации пятого уровня.

Важно, что увеличение объема реализации сартанов за первые 4 мес 2007 г. по сравнению с аналогичным периодом 2006 г. в натуральном выражении на 118,2% сопровождалось увеличением объема потребления таковых в DDD на 229,6%. В результате объем потребления сартанов, выраженный в DDD, составил 3052 тыс. Следовательно, на протяжении первых 4 мес 2007 г. 25,4 тыс. человек могли принимать какой-либо из препаратов сартана в установленной суточной дозе.

Учитывая уменьшение населения Украины, потребление сартанов на 1000 жителей в сутки по итогам первых 4 мес 2007 г. по сравнению с аналогичным периодом прошлого года увеличилось еще больше — на 231,6% и составило 0,5 DDD (рис. 5). То есть в течение первых 4 мес 2007 г. 0,05% населения Украины могли принимать какой-либо из препаратов сартана в установленной суточной дозе на протяжении 1 дня.

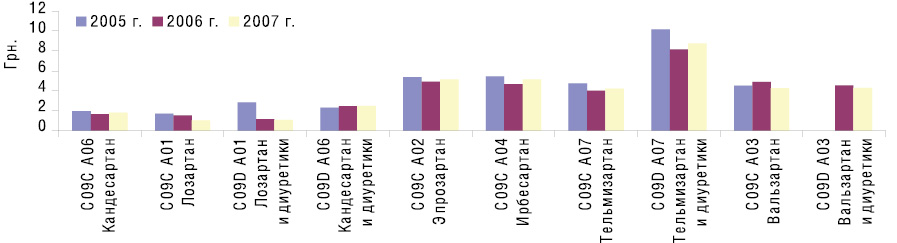

Интересно также рассмотреть ценовые характеристики сартанов в разрезе групп АТС-классификации пятого уровня. Представленные графические данные средневзвешенной стоимости 1 упаковки и стоимости 1 DDD различных групп препаратов сартана свидетельствуют о том, что в Украине наибольший объем потребления у относительно дешевых препаратов (рис. 6, 7).

Так, по итогам первых 4 мес 2007 г. максимальная средневзвешенная стоимость 1 упаковки была зафиксирована относительно препаратов групп C09D A07 «Тельмизартан и диуретики» (245,3 грн.) и C09C A07 «Тельмизартан» (236,1 грн., см. рис. 6). Отметим, что в обеих этих группах представлен только 1 брэнд — МИКАРДИС.

Стоимость 1 упаковки других сартанов по итогам первых 4 мес 2007 г. варьировала от 17,9 грн. для препаратов кандесартана до 111,4 грн. для препаратов ирбесартана. Средневзвешенная стоимость 1 упаковки комбинированных препаратов лозартана составила 31,3 грн., а простых препаратов лозартана — 22,4 грн.

Наиболее высокий прирост средневзвешенной стоимости 1 упаковки сартанов был отмечен относительно препаратов лозартана. В исследуемый период покупали больше дорогостоящих комбинированных и простых препаратов лозартана, чем в прошлом году. В остальных группах сартанов в разрезе АТС пятого уровня особых изменений средневзвешенной стоимости в силу царящей здесь монополии не произошло.

Учитывая различия в формах выпуска сартанов, важно отметить, что стоимость 1 DDD сартанов по итогам первых 4 мес 2007 г. колебалась от 1,0 грн. для препаратов группы С09С А01 «Лозартан» до 8,8 грн. для препаратов группы C09D A07 «Тельмизартан и диуретики» (см. рис. 7). Причем в случае с группами препаратов лозартана по АТС пятого уровня, где было отмечено повышение средневзвешенной стоимости 1 упаковки препаратов, стоимость 1 DDD, напротив, снизилась. А это указывает на увеличение доли в общем объеме реализации таковых препаратов с большим количеством таблеток в упаковке.

Итак, кем же сформирован этот сегмент фармрынка? По итогам первых 4 мес 2007 г. на отечественном розничном фармрынке продавали 35 препаратов сартанов, маркетируемых на рынке 13 компаниями. Из этих 35 препаратов 11 — комбинированные. Все препараты сартанов можно сгруппировать в 16 брэндов, 6 из которых объединяют и простые, и комбинированные сартаны. По сравнению с первыми 4 мес 2006 г. количество брэндов сартанов на отечественном рынке аптечных продаж увеличилось на 2.

Лидером по объемам реализации из аптек в денежном выражении за первые 4 мес 2007 г. стал ЛОЗАП, препарат лозартана, представленный на розничном фармрынке Украины в 4 лекарственных формах (2 простых препарата и 2 комбинированных, табл. 4). Доля ЛОЗАПА в исследуемый период составила 40,9% общего объема продаж сартанов. что свидетельствует о значительном успехе в продвижении препарата за несколько лет существования на рынке. Второе и третье места в представленном рейтинге заняли КАНДЕСАР и МИКАРДИС, удельный вес которых по этому показателю составил 28,3 и 12,6% соответственно. Таким образом, доля первой тройки брэндов в общем объеме реализации сартанов в денежном выражении составила 81,7%.

| Брэнд-нейм | № п/п в рейтинге за январь–апрель | ||

|---|---|---|---|

| 2005 г. | 2006 г. | 2007 г. | |

| ЛОЗАП | – | 8 | 1 |

| КАНДЕСАР | 1 | 1 | 2 |

| МИКАРДИС | 2 | 2 | 3 |

| ТЕВЕТЕН | 8 | 7 | 4 |

| АПРОВЕЛЬ | 3 | 3 | 5 |

| ЛОСАКАР | 5 | 6 | 6 |

| КОЗААР | 6 | 5 | 7 |

| ПРЕСАРТАН | 9 | 11 | 8 |

| ГИЗААР | 10 | 12 | 9 |

| АНГИЗАР | – | 10 | 10 |

Лидером по объемам продаж сартанов в натуральном выражении как в исследуемый период, так и за первые 4 мес предыдущих 2 лет является КАНДЕСАР (табл. 5). ЛОЗАП здесь занял 2-е место. Однако объемы их продаж были практически одинаковы. Доля первого составила 42,73% общего объема продаж сартанов в натуральном выражении, а второго — 42,67%. Удельный вес ЛОСАКАРА, занимающего 3-е место, составил 6,5%. Таким образом, на долю топ-3 препаратов-лидеров пришлось 91,9% общего объема продаж сартанов в натуральном выражении.

| Брэнд-нейм | № п/п в рейтинге за январь–апрель | ||

|---|---|---|---|

| 2005 г. | 2006 г. | 2007 г. | |

| КАНДЕСАР | 1 | 1 | 1 |

| ЛОЗАП | – | 7 | 2 |

| ЛОСАКАР | 3 | 3 | 3 |

| ТЕВЕТЕН | 9 | 6 | 4 |

| МИКАРДИС | 4 | 5 | 5 |

| АПРОВЕЛЬ | 5 | 4 | 6 |

| ПРЕСАРТАН | 7 | 9 | 7 |

| ЛОЗАР | 2 | 2 | 8 |

| АНГИЗАР | – | 11 | 9 |

| КОЗААР | 8 | 8 | 10 |

Если рассмотреть детальнее изменение доли 5 крупнейших по объемам продаж в натуральном выражении брэндов сартанов, видно, что развитие каждого брэнда имеет свои особенности (табл. 6). Некоторые препараты, объем продаж которых уменьшается или увеличивается медленнее, чем весь сегмент в целом, теряют свою долю на рынке сартанов. Нужно отметить, что доля первой пятерки брэндов по итогам исследуемого периода составила более 95% общего объема продаж сартанов. Годом ранее удельный вес этих препаратов был значительно меньше и составлял порядка 70%, что свидетельствует о динамичности группы, перераспределении сфер влияния и о том, что не только доли, но и объемы продаж многих препаратов уменьшились по сравнению с прошлым годом.

Очевидно, что влияние на развитие сегмента сартанов сегодня оказывают несколько сильнейших брэндов. Благодаря им формируется динамика объемов реализации и колоссальные по своей сути приросты. А это в свою очередь указывает на еще во многом неиспользованный потенциал данного сегмента. Можно сказать, что ниша еще не занята. Хотя претенденты уже есть. Наиболее характерным из них является ЛОЗАП, который демонстрирует ошеломляющие успехи на рынке. Только увеличение объемов его продаж сделало сегмент препаратов лозартана №1 на рынке сартанов в Украине. Кроме того, нужно отметить, что более чем 130% прирост объемов продаж сартанов в денежном выражении по итогам первых 4 мес 2007 г. был на 2/3 обусловлен увеличением объема реализации ЛОЗАПА. А это верный знак того, что в данном сегменте есть к чему стремиться, тем более что уровень конкуренции здесь пока не слишком высокий. Сейчас все указывает на то, что потребление сартанов в Украине будет увеличиваться, а спрос на них еще далек от удовлетворения.

Адрес для переписки:

Кармалита Екатерина Евгеньевна

Издательство «МОРИОН»

01001, Киев, а/я «В»-82

E-mail: [email protected]